테일러투자자문의 David Lee CIO의 포트폴리오에 대한 설명입니다.

COVID Pandemic이 세계경제를 강타

코로나 팬데믹으로 인하여 2020년 2월부터 3월까지 한달만에 S&P500 지수가 30% 넘게 하락하는 엄청난 사건이 발행하였습니다.

물론 그 당시 상황속에서는 대혼란과 패닉 이겠지만, 이 또한 대비하며 슬기롭게 대쳐했다면 엄청난 기회가 될수도 있었겠지요.

물을 얻으려면 양동이부터 만들어라.

David Lee는 포트폴리오를 양동이에 비유하였습니다.

포트폴리오의 기본적인 전략은 매일투자해서 조금씩 수익을 내는것을 목표로 하고있습니다.

양동이를 어떻게 만들어야 하나?

우선 대형, 중형, 소형주를 구분하는 시총은 아래와 같습니다. (Billion: 10억, Million: 100만)

- 대형주 (Large-Cap) : $10 ~ $100 billion

- 중형주 (Mid-Cap) : $2 ~ $10 billion

- 소형주 (Small-Cap) : $250 million ~ $2 billion

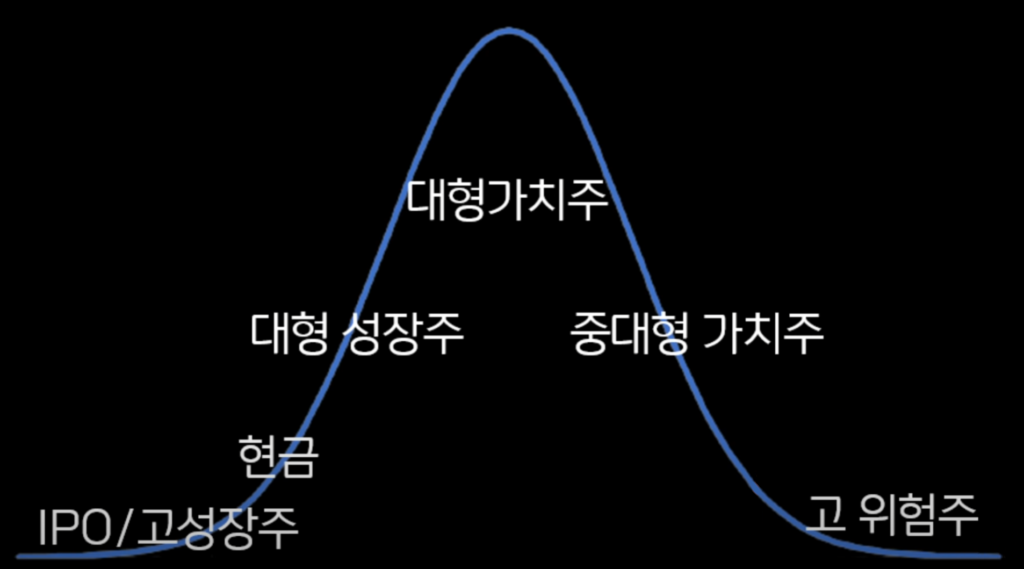

1. 대형 가치주 (30~40%)

가장 좋고 간단한 방법은 회사의 시가총액이라는게 있습니다. 시가총액이 크면 클수록 주가의 변동성은 적습니다. 갑자기 하루에 10~20% 올라갈 일은 없겠지만 갑자기 하루에 10~20% 떨어질 경우도 없습니다.

시가총액이 큰 기업중에서도 자산형성이 되고 매출활동에서 이익이 남은 금액을 투자자들이게 배당을 주고, 나머지는 R&D에 재투자하며 전반적으로 소같이 우직하게 가는 회사를 말합니다. 이런 대형가치주로 포트폴리오의 중심을 잡습니다.

2. 대형 성장주 (20~25%)

지금 현재 매출이 적지만 앞으로 폭풍적으로 성장이 기대되는 종목들입니다. 이런 종목들은 주가수익율(PER)이 엄청 높고 변동성이 많습니다.

만약 매출이 나온다면 적게는 2~3배 많게는 10배이상의 수익을 기대할 수 있습니다.

3. 소형, 중형 가치주 (20~25%)

중소형주의 상대 성과는 경기싸이클과 연관이 깊은데 회복 구간에서는 시장 전체보다 상대적으로 좋은 성과를 기록합니다.

경기회복시기에 소형주는 레버리지 효과, 가치주는 가치의 희소성이 부각되며 나타나는 현상입니다.

쉽게 생각하면 몸집이 가벼워 대형주들과 비교해서 등락폭이 큰 종목들입니다. 대형주에 비해 많은 수익을 거둘수 있지만 반대로 많은 손해를 입을수도 있는 다소 공격적인 포지션입니다.

4. 현금 (15~20%)

시장이 경기침체기같은 상황에서는 동반하락이나 하락장이 형성되는데, 가치가 있거나 뜬금없이 하락하는 종목들을 저점에 매수할 수 있는 기회를 가져가야합니다.

그렇게 한다면 같은 리스크에 리워드가 더 커집니다.

주식시장은 언제나 파동으로 움직이며 사회적 이슈에 가장 민감하게 반응하기 때문에 변동성이 커지면 커질수록 현금을 항상 보유해야 합니다.

5. 기회주(2.5%)

IPO나 스팩(SPAC)주 들도 눈여겨 볼 필요가 있습니다. 2020년 IPO공모액이 닷컴 버블때를 뛰어넘었고, 무엇보다 높은 수익률이 매력포인트 입니다.

지난해 7월 상장한 미국 온라인 보험사 레모네이드는 공모가 대비 수익률이 409%, 워런 퍼핏이 투자해 화제가 된 스노플레이크(142%), 에어비앤비(148%), 유니티소프트웨어(185%) 이며 ‘미국판 배달의 민족’ 도어대시는 상장 한달뒤에 주가가 83%가량 뛰었습니다.

기업인수목적회사(SPAC-스팩)를 통한 투자법도 있습니다. 스팩은 비상장 기업 인수를 목적으로 하는 서류상 회사이며, 이미 상장된 스팩에 인수된 기업은 IPO보다 손쉽게 상장되는 효과를 누릴 수 있습니다. 지난해 사기의혹에 휩싸였던 수소트럭업체 니콜라도 스팩과 합병해 증시에 상장하였습니다.

합병 발표 전에 스팩에 투자해야 높은 수익을 얻을 수 있지만, 합병 대상 기업과 시기를 예측하는건 쉽지 않습니다. 합병 발표 후 대상 기업의 성장성에 베팅하는 방법이 차선책이 될 수도 있겠습니다.

6. 고 위험주 (2.5%)

어떤 사회의 이슈로 주목받고 있는 종목(비트코인, NFT, 배터리, 바이오주, 대선관련주)처럼 막 뜰것같은 주식들입니다.

테마주라고도 하는데, 만약 성공한다면 엄청난 성장과 수익을 안겨다줄 종목입니다.

하지만 망할 위험이 있습니다. 따라서 고위험군은 포트폴리오의 5%내외로 구성하는것이 적당할것입니다. 망하더라도 돈을 왕창 잃을 염려는 없습니까요.

QuantumScape (QS), 니콜라 (NKLA), 루시드 (LCID) 등이 이에 해당하겠습니다.

이상으로 미국형님의 포트폴리오에 대해서 알아봤습니다.